今回は、外国税額控除の確定申告の記入方法・記載例について説明いたします。

これで二重払いとなった税金の還付を受けましょう!

外国税額控除とは

海外ETFや海外の株などからの配当収入を日本国内の居住者が得た場合は、現地 (海外) で課税され、さらには日本でも課税されます。

つまり、受け取った配当は、海外と日本とで二重に課税された後のものなのです。

外国税額控除は、これを確定申告することで控除できる制度です。

詳細は以下のリンクをご参照ください。※国税庁のHPへ移動します。

海外ETFのカテゴリーはこちら

いくら控除されるかは所得税の控除限度額などによって異なる(自動計算が可能)

いくら控除されるかは所得税の控除限度額などによって異なります。二重払いした税金が100%戻ってくるとは限りません。

なお、その控除の計算式は複雑ですが、自分で計算する必要はありません。国税庁のHPのツールを使って必要事項を記入すれば、自動で計算してくれます。

外国税額控除の確定申告の記入方法

本ブログ記事では、外国税額控除の確定申告の記入方法に絞ってご紹介します。

ご説明にあたり使用するのは「国税庁 確定申告書等作成コーナー」です。

ポイント1:「申告書の作成をはじめる前に」の「申告書等の作成」

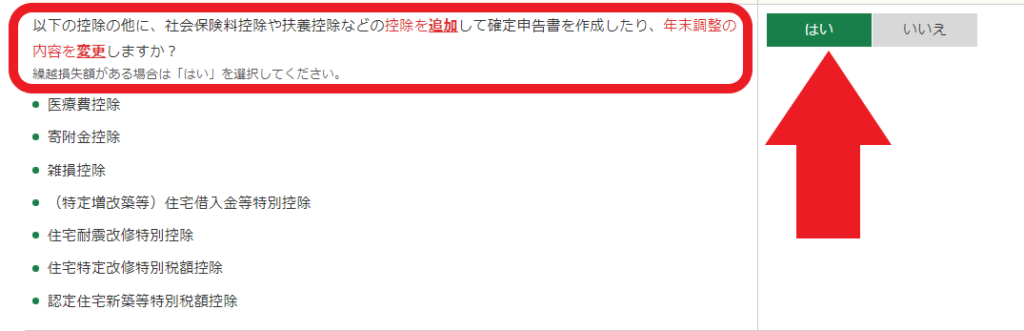

「申告書の作成をはじめる前に」の「申告書等の作成」の画面の下段に、以下のような質問が表示されます。

「以下の控除の他に、社会保険料控除や扶養控除などの控除を追加して確定申告書を作成したり、年末調整の内容を変更しますか?」

ここでは「はい」を選択します。

ここで「はい」を選択しないと「外国税額控除等」の入力ができません。

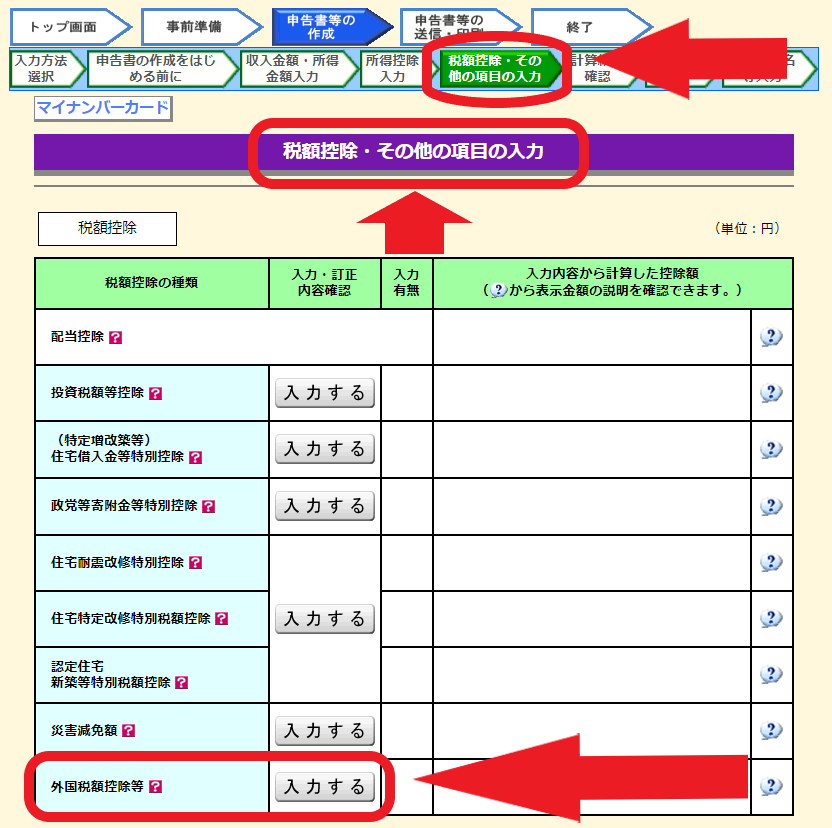

ポイント2:「税額控除・その他の項目の入力」の「外国税額控除等」

ポイント1から画面の指示に従って入力を進めると、下図の通り「税額控除・その他の項目の入力」の欄になります。

(途中のステップ(「収入金額・所得金額入力」・「所得控除入力」)は省略しています)

ここで「外国税額控除等」の「入力する」を選択します。

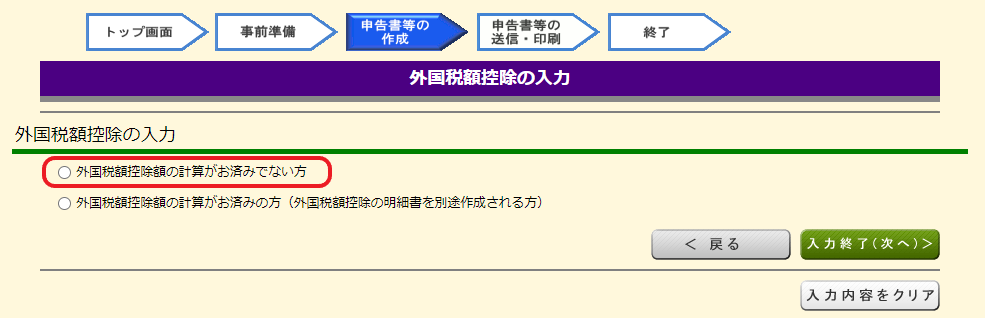

ポイント3:「外国税額控除の入力」

先ほどの画面で「入力する」を選択すると「外国税額控除の入力」の画面に移ります。

ここで「外国税額控除額の計算がお済みでない方」を選択します。

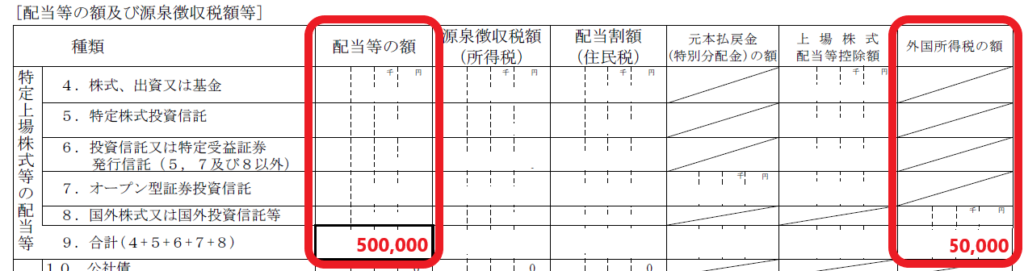

ポイント4:証券会社の「特定口座年間取引報告」

証券会社の「特定口座年間取引報告」から以下の2点を確認します。

- 「国外株式又は国外投資信託等」の「配当等の額」

- 「国外株式又は国外投資信託等」の「外国所得税の額」

以下の例では、それぞれ「500,000円」と「50,000円」です。

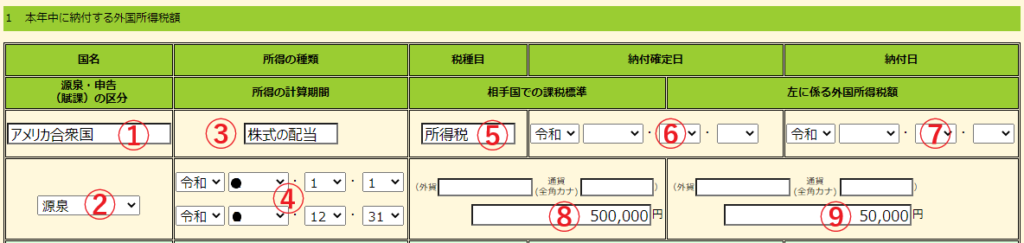

ポイント5:本年中に納付する外国所得税額

ポイント3で「外国税額控除額の計算がお済みでない方」を選択すると以下の画面が表示されます。

以下の例のように記載します。

①国名・・・アメリカのETFや株であれば「アメリカ合衆国」と直接入力します

②源泉・申告(賦課)の区分・・・「源泉」を選択します

③所得の種類・・・「株式の配当」と直接入力します

④所得の計算期間・・・例の通り入力します

⑤税種目・・・「所得税」と直接入力します

⑥と⑦・・・ブランクとします

⑧相手国での課税標準・・・ポイント4の「国外株式又は国外投資信託等」の「配当等の額」を入力します

⑨左に係る外国所得税額・・・ポイント4の「国外株式又は国外投資信託等」の「外国所得税の額」を入力します

なお、⑧、⑨に関して複数の証券会社からの配当がある場合は合算して入力します。

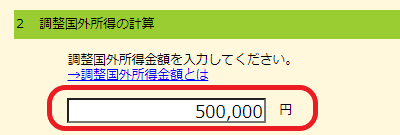

ポイント6:調整国外所得の計算

ポイント5の「本年中に納付する外国所得税額」の下段に「調整国外所得の計算」があります。

ここでは「調整国外所得金額を入力してください」との指示があります。

リンクに詳細な定義が記載されていますが、基本的には、ポイント4の「国外株式又は国外投資信託等」の「配当等の額」の同額を記載することになります。

ポイント7:外国所得税額の繰越控除余裕額又は繰越控除限度額の計算

ポイント6の「調整国外所得の計算」の下段に「外国所得税額の繰越控除余裕額又は繰越控除限度額の計算」などの画面が続きます。

確認のうえ、該当があれば指示に従い入力します。

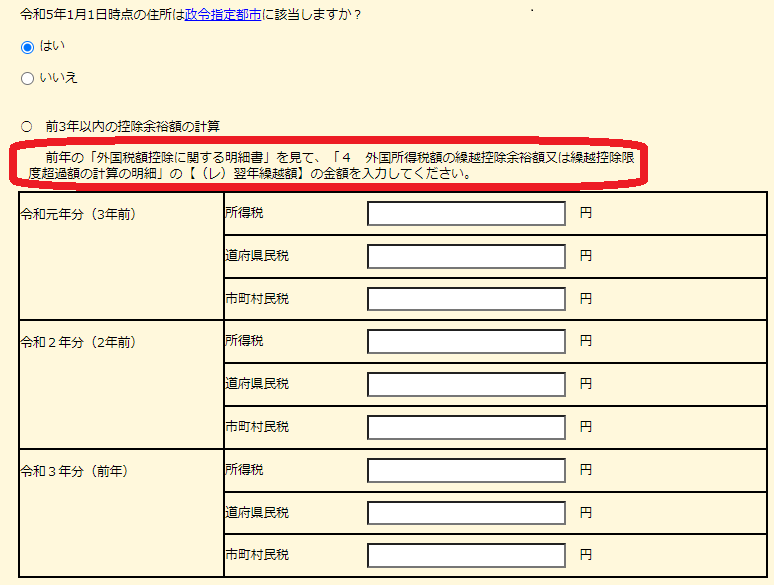

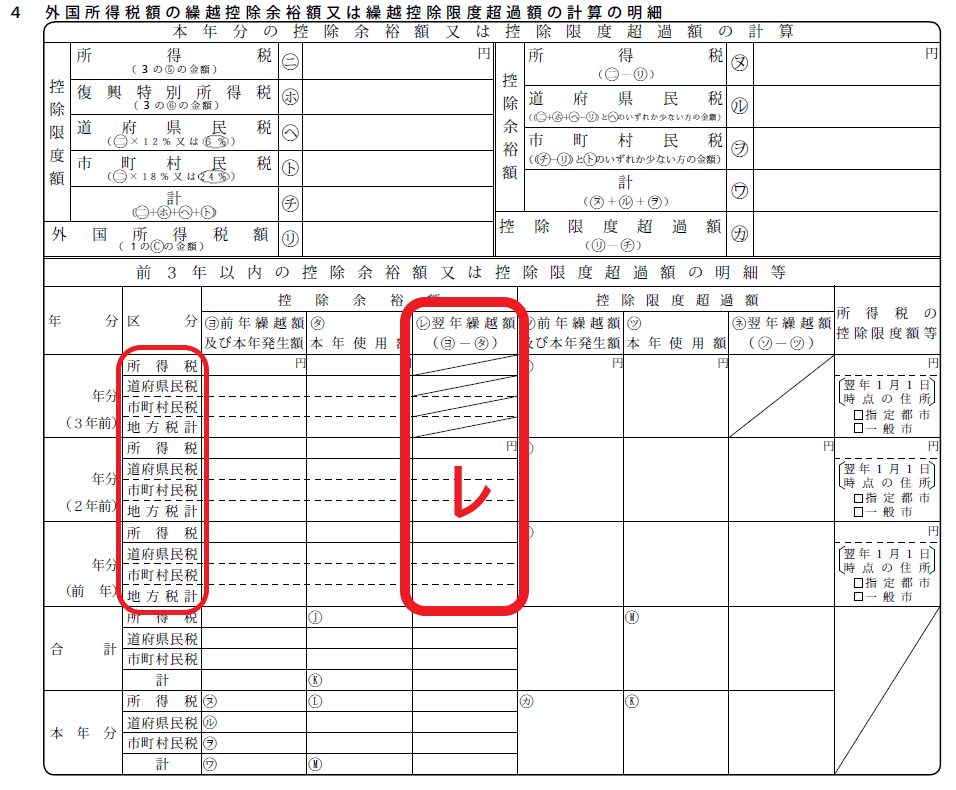

なお、「前年の「外国税額控除に関する明細書」を見て、「4 外国所得税額の繰越控除余裕額又は繰越控除限度超過額の計算の明細」の【(レ)翌年繰越額】の金額を入力してください。」については、文字通り、前年の確定申告書から「外国税額控除に関する明細書」を確認する必要があります。

確定申告書の【(レ)翌年繰越額】の探し方が分かりづらいかもしれません。こちらになります。

左側の「区分」を見ながら、各年ごとの「所得税」、「道府県民税」、「市町村民税」を転記します。

ポイント8:前3年以内の所得税の控除限度額等

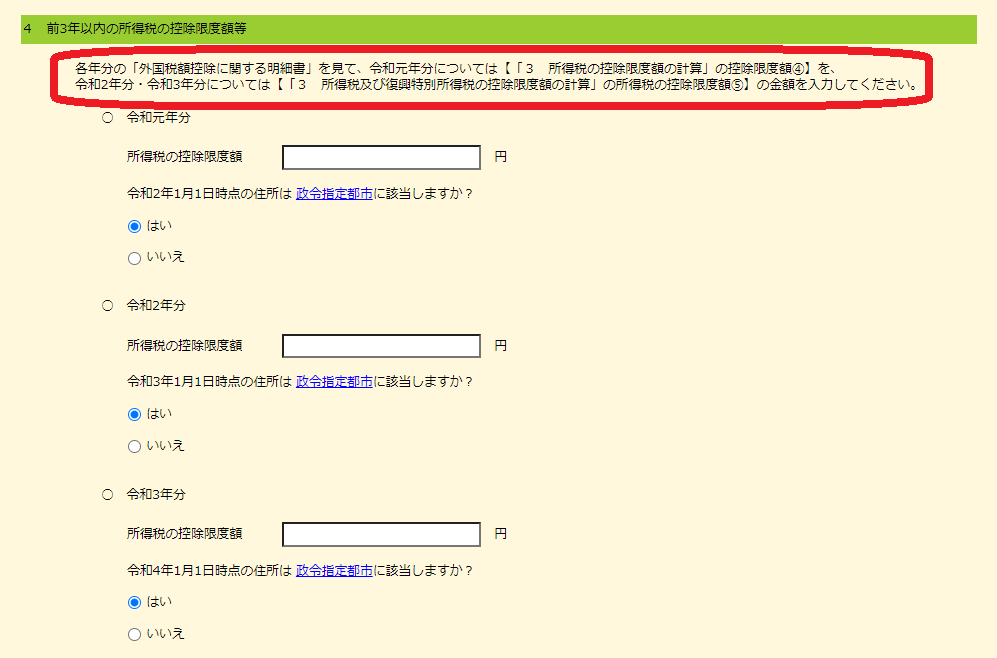

ポイントの「外国所得税額の繰越控除余裕額又は繰越控除限度額の計算」の下段にさらに「前3年以内の所得税の控除限度額等」があります。

確認のうえ、該当があれば指示に従い入力します。

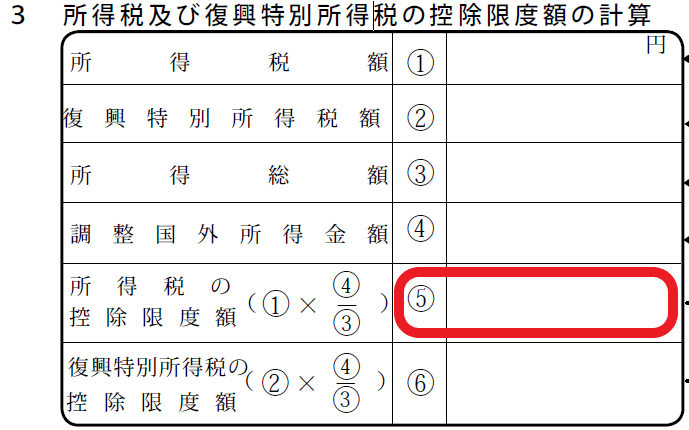

「各年分の「外国税額控除に関する明細書」を見て、令和元年分については【「3 所得税の控除限度額の計算」の控除限度額④】を、令和2年分・令和3年分については【「3 所得税及び復興特別所得税の控除限度額の計算」の所得税の控除限度額⑤】の金額を入力してください。」とあります。

これらもそれぞれの年度の確定申告書から該当の個所を転記します。

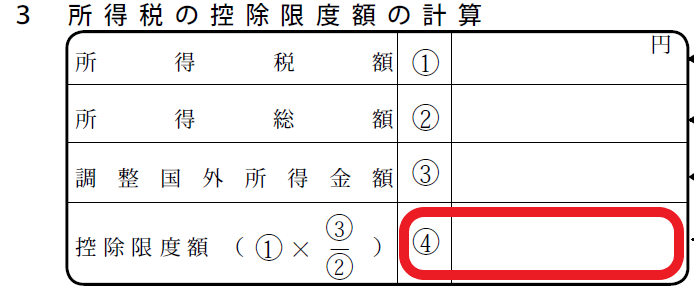

令和元年分

以下が「3 所得税の控除限度額の計算」の控除限度額④】の個所です。

令和2年分・令和3年分

以下が【「3 所得税及び復興特別所得税の控除限度額の計算」の所得税の控除限度額⑤】の個所です。

2021年の実際の手続き(ちゃんと戻ってきました)

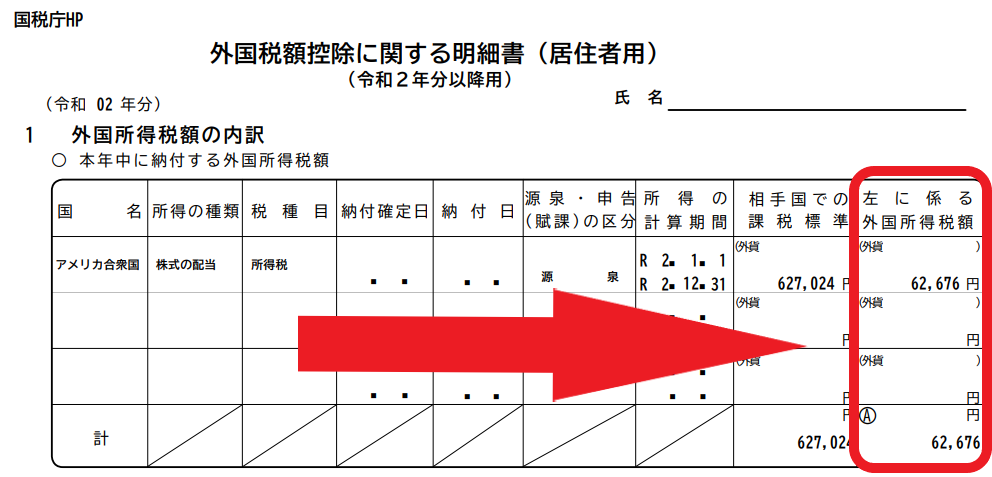

外国税額控除に関する明細書(居住者用)

以下が実際のケースです。

外国所得税額は62,676円でした。

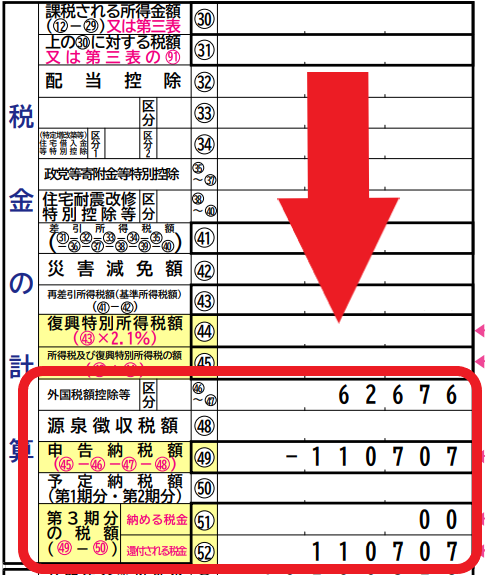

確定申告書の表示

以下が確定申告書での表示です。

「外国税額控除等」の欄には前述の62,676円が表示されています。

また、その他の申告分を含めて計算された、「還付される税金」は110,707円と表示されています。

これを税務署に提出しました。

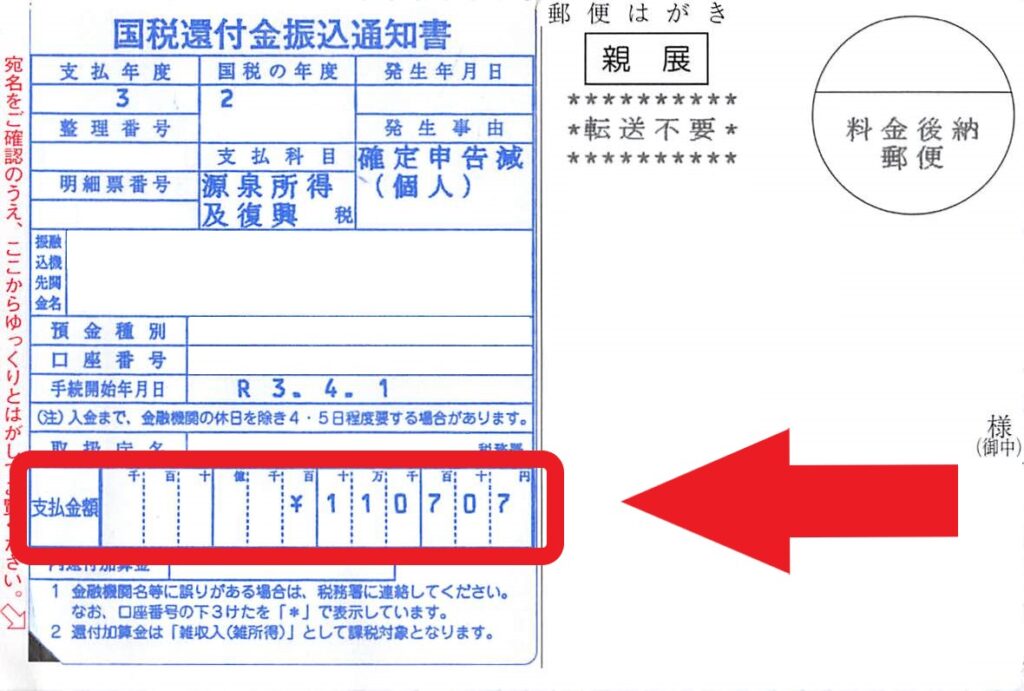

国税還付金振込通知書

以下のハガキが自宅に届きました。

私の申告通り、110,707円が指定の口座に振り込まれる予定です。

慣れればカンタン

以上が外国税額控除の確定申告の記入方法のポイントです。

いかがでしたでしょうか。

最初は戸惑うかもしれませんが、一回やり方が分かれば、あとは記録に残しておいて、次年度も同様の作業をするだけです。

海外ETFや海外株式からの配当を二重課税されて受け取られているのであれば、ぜひこの手続きで控除を受けましょう。

いかがでしたでしょうか。皆様のお役に立てる情報がありましたでしょうか。

最後までご覧いただきありがとうございました。

投資を基礎から学びたい方には、「投資の達人になる投資講座」の無料動画がおすすめです。2時間ほどで見終わりますよ。

もっと便利に(無料で始められるクラウド確定申告ツール)

副業をされている方や個人事業主の方、あるいはフリーランスの方で確定申告が必要な場合は、マネーフォワード クラウド確定申告がおすすめです。

それは以下のメリットがあるからです。

- 銀行やクレジットカードの連携で、会計処理や経理事務が大幅に軽減されます。

- 人工知能(AI)がビッグデータを元に勘定科目を提案しますので使うほど使うほど賢くなって、自動入力・自動仕訳が楽になります。

- 操作方法に迷った際は、チャットやメール、電話にてサポートを受けることができます。

- さらに確定申告に関する知識を得たいという初心者の方には、 確定申告の知識をサポートするe-Bookももらえます。

マネーフォワード クラウド確定申告は、無料で始めることが可能ですので、ぜひ以下の公式サイトにてチェックしてみてください。

あわせて読みたい