今回は、金融資産が5000万円に到達までの道のり・要因・テクニックについてご説明します。

金融資産が5000万円に到達!

2021年3月13日に金融資産が5000万円に到達しました!

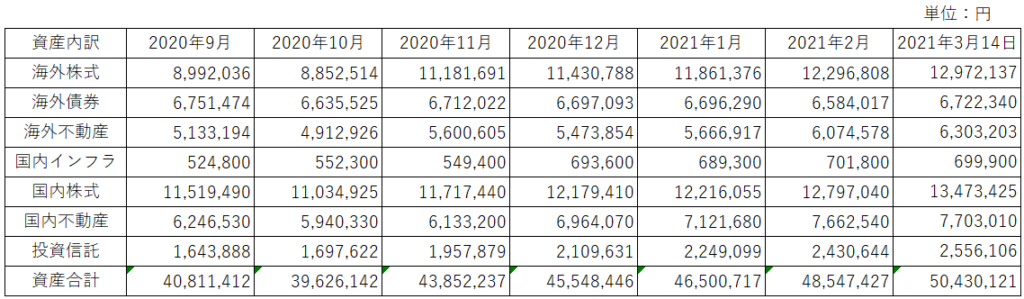

以下はマネーフォワードのスクリーンショットです。

株式(現物)・・・47,874,017円

投資信託・・・2,556,106円

の合計は50,430,123円ですので、5000万円を超えました。

まだ先のことかと思っていたのですが、あっさりと到達してしまいました。

なお、非表示にさせていただいていますが、現金を加えた金融資産合計ではさらに大きなものとなっています。

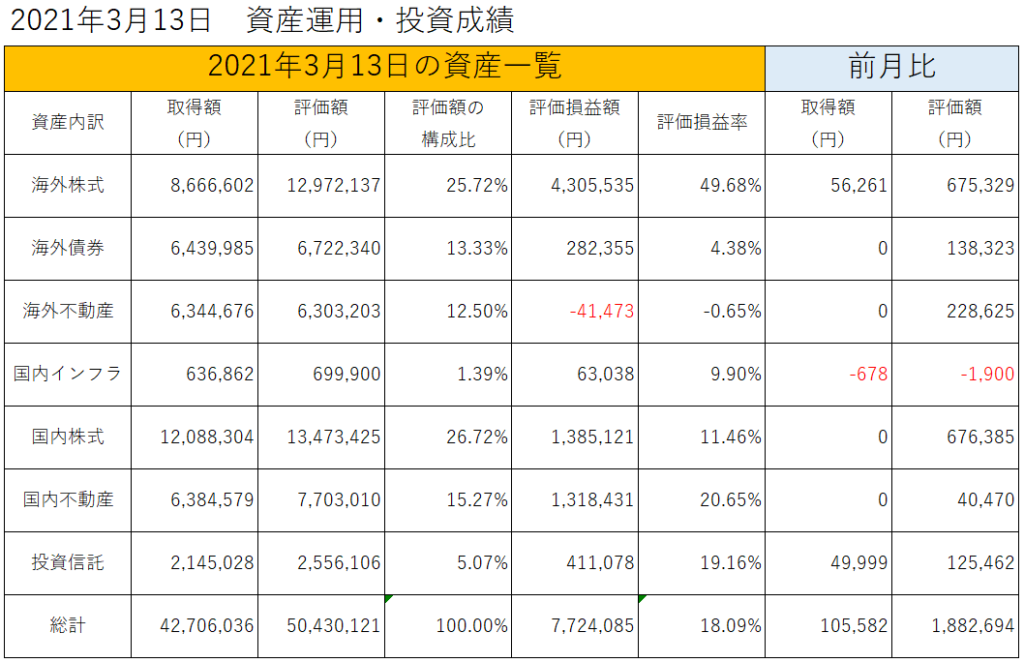

2021年3月13日 資産運用・投資成績(一覧)

資産の内訳はこちらです。

※管理ツールは同じマネーフォワードを使っているのですが、評価額の合計がなぜか2円合いません。(50,430,123円と50,430,121円)

全体に影響を及ぼすものではないためそのままにしています。以下、同様です。

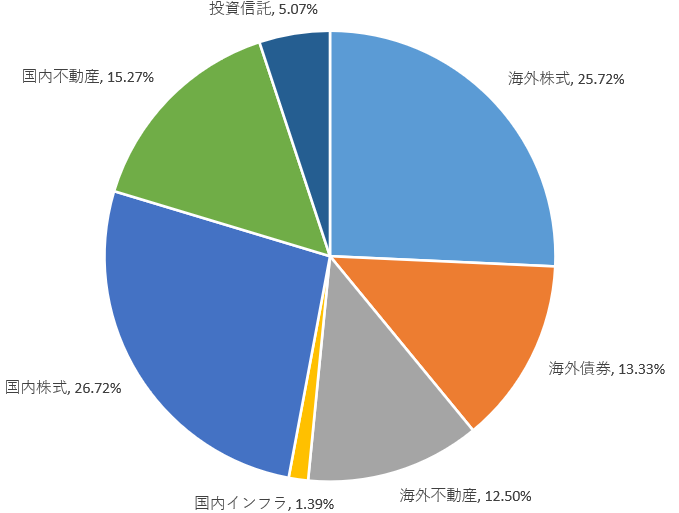

2021年3月13日 資産運用・投資成績(円グラフ)

図にしたものはこちらです。

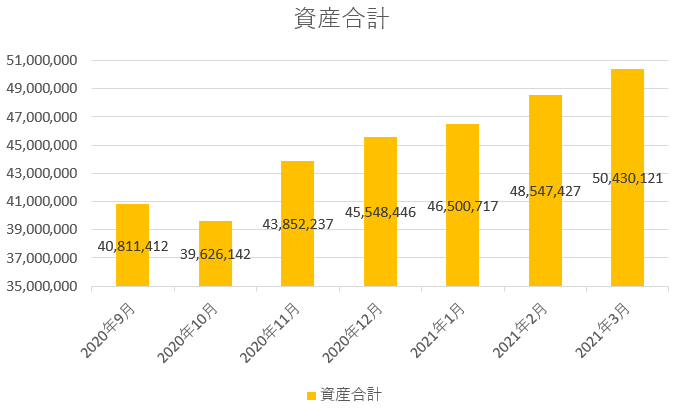

資産推移

資産内訳ごとの推移

こちらは推移表です。

資産全体の推移(棒グラフ)

道のり

本格的な投資を初めてから約8年での5000万円達成でした。

かつては現預金のみの資産形成を行っていましたが、2013年11月に購入した株主優待をきっかけに、リスク資産での本格的な資産運用を始めました。

その後はNISAや海外ETFなどにも挑戦し、リスク分散と安定的な資産形成を心がけてきました。基本的な投資スタイルは以下の3点です。

- 毎月一定額を投資に回す

- 運用益を再投資に回すことで、資産を雪だるま式に増やす

- 購入した金融商品の売却は最小限にする(バイ・アンド・ホールドと呼ばれる投資手法です)

ポートフォリオ

私のポートフォリオ(資産構成)とその特徴をご紹介します。

保有銘柄・ポートフォリオ・資産運用状況の詳細についてはこちらをご覧ください。

その他保有銘柄・ポートフォリオ・資産運用状況についてはこちら

海外株式・・・一番伸び率が高く、全体をけん引した

評価損益率が約50%(49.68%)と、一番伸び率が高かったのが海外株式です。

結果だけ見れば、海外株式に全額資金を投入していればもっと投資成績は良かったことになります。

今後もしばらくはアメリカが中心となって世界経済をけん引する流れが続くのではないかと思います。

海外債券・・・コロナショックでもぶれない安定さは投資を継続するうえで重要

海外債券の存在は地味ですが、リスク分散をするうえで欠かせません。

コロナショックでもほとんど値動きはありませんでした。

値動きの激しい株式に投資ができるのも、海外債券は大きく値崩れしないであろうという安心感があるからです。

また、安定した配当も心強いです。

安全性が高いと言われているBNDでも、約1%ほどの配当率があります。

ややリスクが高い部類の海外債券では、配当率はVCLTが約3%、上場インデックスファンド新興国債券(1566)が約5%と高配当が期待できます。

(配当率はいずれも以下の記事作成時のものです)

海外不動産・・・コロナショックの負の影響が大きすぎた

コロナショックの負の影響が大きすぎて、評価額がほぼ変わっていないのが海外不動産です。

不動産と株式との間には値動きの連動性(相関性)があまりないこと、すなわちリスクの分散を狙って海外不動産にも投資をしたのですが、コロナショックに関して言えば、海外不動産の評価額は、株式市場に連動して値下がりました。

さらに悪いことに、コロナショック後の海外不動産の評価額の下落幅は株式に比べて大きかったですし、また、海外不動産の評価額の戻りも株式市場に比べて遅かったです。

これはコロナによって人々が外出を控えたことで不動産市場が一気に縮小したことが影響しているのでしょう。

コロナがなければ別の結果になっていたのかもしれませんが、投資の世界に「たられば」はありません。

海外不動産の良いところを言えば、配当率が高いところです。

配当率はRWRで約4%、「NEXT FUNDS外国REIT・S&P先進国REIT指数(除く日本・為替ヘッジなし)連動型上場投信(2515)」で約3%あります。

困ったものになりがちな海外不動産ですが、多少の評価額の下落はあっても、長期的に配当という形でキャッシュを生み出し続けれくれるのであれば保有する価値は十分あると思います。

国内インフラ・・・投資比率は低いが、リスク分散に貢献

国内インフラが占める割合はかなり低いです。

国内インフラは私のポートフォリオの中では約1%程度の比率しかありません。

それでも、株式との値動きの相関性がほぼないですので、リスク分散に貢献しています。

国内株式・・・日経平均株価上昇のトレンドに乗れていない

私の国内株式のポートフォリオは、日経平均株価上昇のトレンドに乗れていません。

原因を以下の通り分析しています。

外食・航空・小売業などの株主優待銘柄が多い

私の保有する国内株式のうち、株主優待を目的とした株式保有が多くを占めています。

これらの株式は、外食・航空・小売業のものが多いです。ご存じの通り、これらの業種はコロナの影響を大きく受けているため、株価が低迷したままになっています。

個別株を買い集めて日経平均株価に連動させることはできない

個別株を買い集めて日経平均株価に連動するポートフォリオを組めるのではないかと考えたこともありますが、とても私には無理です。

以下のような株式はとても私には手が出ません。(※価格は2021年3月13日現在の最低取引価格)

ファーストリテイリング(9983) ・・・約947万円

東京エレクトロン(8035) ・・・約422万円

これら企業の成長を自らの資産形成に取り込みたいのであれば、ETFか投資信託が現実的な選択になります。

銘柄の入れ替えもほとんどしていない

私の基本投資スタイルはバイアンドホールド(一度買ったら手放さない)です。

日経平均株価をけん引する企業が時代の変化とともに変わる中、私は、保有する国内株式の銘柄をほとんど入れ替えていません。

これでは日経平均株価に連動するはずがありません。

今後の課題

日経平均に連動するポートフォリオにするのであればETFか投資信託が現実的な選択になります。

そうは分かっていても、株主優待は投資を継続するうえでの楽しみの一つになっていて、家族にも喜ばれていますので、どうバランスを取るのかが今後の課題になります。

国内不動産・・・意外に健闘

評価損益率が約20%(20.65%)と意外に健闘してくれているのが国内不動産です。

J-REITに関しては、リスク分散のため、一つの銘柄に集中投資するのではなく、個別銘柄単位で買い足しています。

コロナショックにおいても、オフィスや商業施設関連のJ-REITが苦戦する一方、住宅関連やヘルスケア関連のJ-REITは堅調と、リスク分散になりました。

今後も買い足していくことで、J-REITはひょっとしたら全銘柄を買いそろえることができるかもしれません。

投資信託・・・ドルコスト平均法の効果あり

投資信託の評価損益率は約20%(19.6%)と、こちらも健闘してくれています。

株価が乱高下する局面で、ドルコスト平均法の効果があったと分析しています。

ドルコスト平均法では、値下がり局面ではたくさん買い付けることができ、値上がり局面では買付口数を抑えることができます。

なお、積立投資信託は楽天証券を利用しています。クレジットカード払いでポイントが貯まります。

テクニック

市場から逃げない

とにかく市場にとどまることはかなり大事でした。

コロナショック直後は、毎日資産推移をチェックするのが嫌になるほど評価額が下落していったのですが、それを理由に売却した金融商品はありませんでした。

いつ下げ止まるのかが分からないのと同じように、いつ株価が回復するのかも分からないからです。

「いつかはコロナは終わる」、「株価下落の2、3年はバーゲンセールのチャンス」と前向きにとらえたのがよかったのでしょう。

結果的にアメリカや日本の株価は思いもよらないほどの速さで回復し、ベンチマークとなる株価指数はコロナ前を更新するほどになっています。

ご注意点(今後も同じ傾向が続くとは限らない)

今回ご説明の傾向が今後も続くとは限りません。

これまでけん引役だった海外株式が大ブレーキとなる可能性もありますし、これまで低迷していた外食・航空・小売業などの株主優待銘柄がインバウンド再開によって急回復するシナリオも十分に考えられます。

よって、今の5000万円到達は一時的なものにすぎず、今後も評価額の上下を繰り返すでしょう。

しかしながら、中長期的には上昇のトレンドにあると信じて、これからもコツコツ投資を続けていきます。

いかがでしたでしょうか。皆様のお役に立てる情報がありましたでしょうか。

最後までご覧いただきありがとうございました。

あわせて読みたい