今回は、アメリカの超優良企業だけで構成されている【VOO 海外ETF】についてご説明いたします。

海外ETFについて

全体像の把握のために、まずは海外ETFについて説明させてください。

海外ETFとは

ETFとは「exchange traded fund」のことで、日本語では「上場投資信託」と言います。

ETFは、複数の株式や債券などの有価証券を組み合わせてパッケージ化し、1つの金融商品にしたものです。

株式と同様に市場で売買ができます。

日本にもETFはありますが、その海外版なので「海外ETF」と言います。

海外ETFは海外の市場で取引されている商品ですが、日本のネット証券会社を通じて、一口数千円程度から買うことができますので、日本の個人投資家の間でも人気を集めています。

これからご紹介する「VOO」も海外ETFのうちの一つです。

海外ETFとインデックス(指数)について

海外ETFは、特定の「インデックス(市場の動きを示す指数)」と同じ値動きをすることを目指して設計されています。

インデックスの代表例は、日経平均やTOPIX、ダウ工業株平均といった株価指数です。

日本のメディアの中には、インデックス投資は、投資信託でしかできないと紹介しているものもありますが、それは違います。

海外ETFでもインデックス投資は可能です。

ご説明の通り、海外ETFは、特定の「インデックス(市場の動きを示す指数)」と同じ値動きをすることを目指して設計されているからです。

投資信託と比較した場合の、海外ETFのメリット・デメリット

投資信託と比較した場合の、海外ETFのメリット・デメリットは次の通りです。

海外ETFのメリット

・同じ投資対象(インデックス)であれば、運営コスト(経費・信託報酬)は、海外ETFの方が投資信託よりも安いものが多い。

・海外ETFは、株と同じように市場で取引できる。

・海外ETFは、配当を受け取ることができる。(投資信託でも配当は生じますが、多くは再投資に回されるため実感がわかない)

海外ETFのデメリット

・投資信託に比べて購入方法が分かりづらい。

・購入する際に日本円をドルに替える必要がある。(円のまま買えるものもありますが割高です。)

・配当金は海外現地と日本との両方で課税されてしまう。(確定申告で二重課税の控除を受けられます。後ほどご説明いたします。)

ご覧のようなデメリットもありますが、一度慣れてしまえばデメリット感はありません。

何と言っても、一般的に海外ETFは運営コスト(経費・信託報酬)が低いのが魅力です。

メリットのほうがデメリットをはるかに上回ると思います。

VOOとは

VOOは海外ETFの一つです。

「Vanguard S&P 500 ETF」のことを指します。

「VOO」は「Vanguard S&P 500 ETF」を市場で取引するためのティッカーシンボル(取引コードのようなもの)です。

ティッカーシンボルとは、欧米などで金融商品取引所に上場する株式や海外ETFなどの銘柄を識別するために付けられるコードのことです。

ティッカーシンボルは企業名や代表する商品などに由来する独自のコードです。

例えば、iPhoneで有名なアップルのティッカーシンボルは、「AAPL」です。

VOOの指標(インデックス)

もちろん、VOOにもインデックス(市場の動きを示す指数)があります。

VOOのインデックス(市場の動きを示す指数)は、S&P500です。

VOOの指標(インデックス)の特徴

アメリカの超優良企業だけを対象としている

前述のS&P500は、日本でいう「日経平均株価」や「TOPIX」のような指標(インデックス)の一つです。

S&P500は、S&Pダウ・ジョーンズ・インデックスにより算出され、ニューヨーク証券取引所(NYSE Arca、NYSE Amex)、NASDAQに上場している銘柄のうち代表的な500銘柄から構成されています。

つまり、VOOは、実質的に、アメリカの超優良企業だけを投資対象にしています。

これがVOOの特徴です。

VOOに組み入られている代表的な企業

500銘柄のうち、さらに代表的なものをご紹介します。

- アップル

- マイクロソフト

- アマゾン

- フェイスブック

- アルファベット

- テスラ

- ジョンソン・エンド・ジョンソン

米国を代表というよりかは世界を代表としているような銘柄ばかりですね。

アメリカの超優良企業だけを対象としたVOOは、投資家気分を味わえるETFの一つだと思います。

圧倒的な経費率の低さ

経費率は0.03%と、破格の低さです。

100万円投資した場合の年間経費はたったの300円です。

年間配当(分配)回数

年4回です。

3か月に一回、配当を受け取る機会があります。

配当利回り

VOOの配当利回りはだいたい1.5%前後です。(※記事作成時点)

海外ETFの配当利回りは、証券会社のサイトで確認できます。

マネックス証券の「銘柄スカウター米国株」が分かりやすいですのでおすすめです。

マネックス証券で口座を開設すると「銘柄スカウター米国株」を利用することができます。

(口座開設、「銘柄スカウター米国株」のご利用、どちらも無料です。)

調べ方をご紹介します。

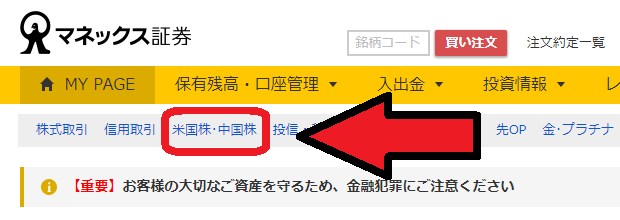

ログイン後、「米国株・中国株」を選択します。

「銘柄スカウター米国株」をクリックします。

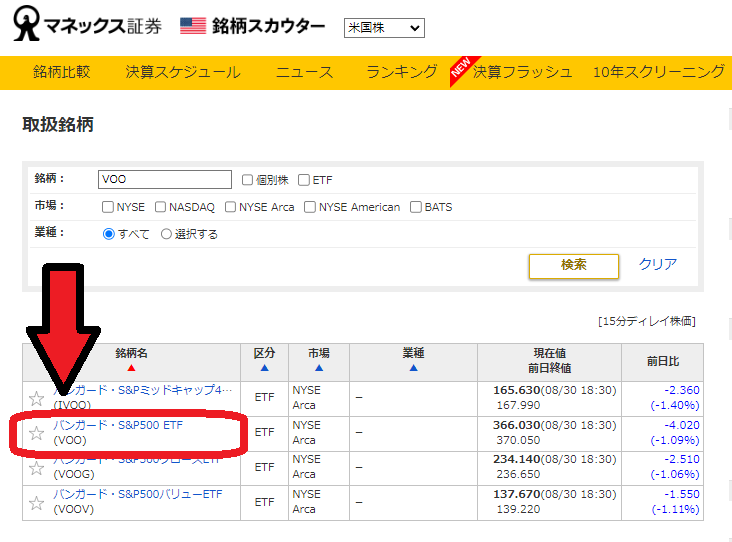

海外ETFのティッカーシンボル(銘柄を識別するために付けられるコード)を指定します。

(以下の画像は「VOO」を指定した例です)

対象の銘柄をクリックします。

「VOO」の文字を含む、他の銘柄との選択誤りにご注意ください。

真ん中あたりに配当利回りが表示されます。

値動き(チャート)

過去の値動き(チャート)はこちらです。

過去にさかのぼってチェックすることもできます。

スマートフォンの場合は横向きが見やすいです。

株式型の海外ETFの注意点

株式型の海外ETFにはご注意いただきたい点があります。

株式型の海外ETFは、主に2つの要因で取引価格が変動します。

・インデックスを構成する個々の企業の株価

・為替レート

例えば、VOOを構成する、アップルやアマゾンなどの個々の企業の株価が上がればインデックス全体を引き上げることになります。

その逆もあてはまります。

また、為替レート、具体的には円高や円安の影響も受けます。

買いたいのか売りたいのかによって、株価が上がっているほうが望ましいこともあれば、株価が下がっているときのほうが望ましいこともあります。

円高・円安も一概にどちらがよくてどちらが悪いということはありません。

しかしながら、「インデックスを構成する個々の企業の株価」と「為替レート」の望ましい組み合わせによって大きく利益を上げることができることもあれば、逆に、両者の望ましくない組み合わせによって損失のダブルパンチを受けることもあるということに注意しましょう。

円高と円安のメリット・デメリットと投資のタイミングについてはこちらの記事をご覧ください。

ここからは購入方法、メリット、デメリット、向いている投資スタイル、配当金、長期保有の場合の結果についてご説明いたします。

メリットは?

VOOには次のようなメリットがあります。

- 米国のみならず、世界をリードする米国の超優良企業の成長を自分の資産運用に取り込むことができる。

- 株価上昇を狙える。

- 経費率は0.03%と破格に低い。

- 年に4回配当がもらえる。

- 為替レート変動によっては評価益を生み出すことができる。

以下の図のように、VOOはジグザグを繰り返したり、大きな下落(コロナショックなど)はあったりしつつも、全体的には右肩上がりで推移しています。

(今後も右肩上がりの成長が確実なわけではありません)

デメリットは?

メリットもあればデメリットもあります。

- アメリカ経済が不景気になったときや世界経済が連鎖的に落ち込んだ時に、インデックス(≒株価)が大きく下落するリスクがある。

- 為替レート変動によっては評価損が生じてしまう。

- 配当重視の海外ETFに比べると配当利回りは低い。

どのような投資スタイルの人に向いているの?

VOOは、以下のような投資スタイルの方に向いていると思います。

- どちらかというと株価重視の方

- 米国経済の成長を自分の資産運用に取り込みたい方

- 短期的にひんぱんに売買を繰り返すのではなく、じっくりと中長期で資産運用をしたい方

- リスク(損失の可能性)を取ってでも手元の資金を大きく増やしたいとお考えの方

配当金は実際にはどれくらいもらえるの?

ざっくり30%は税金で引かれる

けっこう税金が取られます。

海外ETFや海外の株などからの配当収入を日本国内の居住者が得た場合は、現地 (海外) で課税され、さらには日本でも課税されます。

これを二重課税と言います。

現地(アメリカ)で10%、さらに日本で約20%が配当に課税されます。

したがって、ざっくり30%分は税金で引かれてしまうとご理解ください。

実際の受け取り状況については、こちらで毎月更新しています。

(その他の銘柄も含まれます)

確定申告で二重課税の控除を受けられる

確定申告を行うことで、条件を満たす場合は二重課税分の控除を受けることができます。

これを外国税額控除といいます。

詳しくは以下(↓)の記事をご覧ください。

どうやって買うの?

海外ETFを購入できる日本の証券会社は限られています。

おすすめの証券会社は下段に記載しています。

なお、私は複数の証券口座の開設をおすすめします。

理由は次の通りです。

・それぞれの証券会社ごと特徴やメリットがあり、それらを使い分けることができる。

・どれか一つの証券口座にシステムダウンやメンテナンスによる使用不可期間があっても、他の証券口座を代わりに使うことができる。

・資産を複数の証券口座に分散して保管することで、万一のサイバー攻撃、詐欺、不正などの被害を最小限することができる。

・証券口座は無料で開設できる。

おすすめ証券会社とおすすめポイント

- SBI証券👉・・・ネット証券口座開設数No.1(※記事更新時)!業界屈指の格安手数料!取扱商品が豊富! SBI証券の口座開設(無料)はこちら

- 楽天証券👉・・・楽天サービスとの相性バツグン!楽天ポイントも使える!銘柄分析が見やすい! 楽天証券の口座開設(無料)はこちら

- マネックス証券👉・・・充実の資産管理ツール!ワンタイムPWで安心のセキュリティ!はじめやすい手数料! マネックス証券の口座開設(無料)はこちら

- DMM株👉・・・取引手数料が業界 最安値水準!米国株式はなんと0円! DMM株の口座開設(無料)はこちら

最後までご覧いただきありがとうございました。

一緒にVOOで投資家気分を味わいましょう!

あわせて読みたい