今回は、長期のコツコツ投資にはNISAの毎月積み立てをおすすめする理由と、その投資信託の探し方について説明します。

コツコツ投資とは?

コツコツ投資とは、一攫千金型のギャンブル性の高い投資とは対極的に、地道に一定の規則に従って中長期間での利益を狙う投資と言えます。

もちろんコツコツ投資にもリスク(損失の可能性)はありますが、ギャンブル性の高い投資よりもリスクを抑えることができます。

詳しくはこちらの記事をご覧ください。

NISA(ニーサ)とは?

NISA(ニーサ)を一言で表すと「税金が引かれないお得な制度」です。

具体的には、専用の非課税口座(NISA口座)内で、毎年一定金額の範囲内で購入した株式や投資信託から得られる利益が非課税になる制度のことです。

通常の場合は、利益に対して約20%の税金が差し引かれますので非課税であることのメリットは大きいです。

例えば、100万円投資した結果、それが110万円となり、つまり10万円の利益が出たとします。

通常の場合は、10万円から約20%が差し引かれた約8万円が手元に残りますが、NISA口座内なら10万円をそのまま受け取ることができます。

NISAには、非課税保有期間が5年間のものと、20年間のものがあります。

後者(非課税保有期間が20年間のもの)を「つみたてNISA」と呼んでいますが、定期的な積立は前者(非課税保有期間が5年間のもの)でも可能です。

したがって、非課税保有期間が5年間のものと、20年間のもの、どちらも定期的な積立が可能です。

なぜ長期のコツコツ投資にはNISAの毎月積み立てがおすすめなのか?

長期のコツコツ投資とNISAの毎月積み立ては相性抜群です。

それは以下の理由があるからです。

NISAの年間非課税枠をちょうど使い切ることができる

NISAは、タイプごとに年間の限度額が決まっています。

その限度を超える分の取引はできませんので、超える場合は、一般の証券口座(課税される口座)で取引する必要があります。

ですので、NISAのメリットを最大限に活用するためには限度額いっぱいに取引することが大事です。

通常の株式の場合は、取引価格が常に変動しますのでぴったり○○万円分で取引するのは現実的には難しいです。しかも株式の中にはNISAの限度額を超える金額のものもあります。

その点、投資信託を活用した毎月積み立てであれば、定額で○○万円といった購入が簡単にできますので、計画的に積み立てることで、NISAの年間非課税枠をちょうど使い切ることができます。

資産タイプを分散させることができる

投資信託は、それ自体がリスクを分散した商品と言えます。

通常、投資信託は複数の株式や債券などを組み合わせて一つの金融商品としているからです。

一つの企業の株式や特定の国の債券だけに一極集中するよりもリスクを分散させることができますので、極端な損失の可能性を軽減できる効果があります。

さらに、複数の投資信託を組み合わせることでさらに分散効果を高めることができます。

中長期的に成功の確率を高めて資産を増やしたいのであれば複数の投資信託に分散すること、あるいは複数の資産に分散している投資信託で運用することをおすすめします。

(全世界の株式・債券などを丸ごとひとまとめにした投資信託もあります)

なお、分散効果には「極端な大儲けは実現しづらい」というデメリットがあります。

ドルコスト平均法を活かすことができる

ドルコスト平均法とは、一つの投資商品を、一定の金額(例、1万円、10万円)を一定の期間(例、毎月、毎年)に分けて投資する手法です。

この投資手法を活用すれば、時間によって金融商品の価格が変動することを味方にすることができます。

投資商品の価格は日々変動します。高いときもあれば安いときもあります。

いつ価格が上下するかは予想できませんので、決まった額を決まったタイミングで投資します。これには以下のメリットがあります。

- 投資商品の値段が高いときは買う分(投資信託などの口数)を少なく抑えられるので、高値づかみのリスクを抑えることができる

- 逆に、値段が安いときにはたくさん買うことができる

このように、値動きの変動を逆にチャンスと捉えることができるのがドルコスト平均法のメリットです。

ドルコスト平均法は、投資期間における価格の変動を味方につけることができるため、長期の投資と相性がとてもいいです。

複利効果を活用できる

「複利効果」とは、運用で得た収益をさらに元本に加えて投資することによって得られる効果のことです。

例えば、100万円を元手に投資して得た10万円の配当金や利子収入を消費に回すのではなく、さらに投資に回してより大きなリターンを狙うのです。

最初は100万円が元手でしたが、10万円を加えた110万円を元手として次の投資を行います。

差はわずかのように見えるかもしれませんが、これを繰り返すことにより、利益が利益を生み、雪だるまが坂を駆け下りるごとに大きくなるように資産がふくらんでいきます。

複利効果を最大限活用することで資産増加のスピードが格段に早くなります。

年利10%の金融商品を運用し、得られた収益をそのまま同じ商品に投資して運用すると、成果は次のようになります。※税金等の影響を除く。

1年:1.10倍(1.10✕1)

5年:約1.61倍(1.10✕5乗)

10年:約2.59倍(1.10✕10乗)

30年:約17.45倍(1.10✕30乗)

50年:約117.39倍(1.10✕50乗)

仮に手元に100万円あり、この結果の通り運用できたとすると、100万円が10年後に約259万円、30年後に約1,745万円、50年後には1億1,739万円にもなります。

実際には毎年確実に10%収益が得られる金融商品は存在しませんが、複利効果の大きさがお分かりいただけたかと思います。

投資信託の運用で得られた分配金の取り扱いについては「再投資」か「受け取り」かの2つがあります。

「再投資」を選ぶことで、時間とともに雪だるま式に資産が増えていく効果を期待することができます。

投資のバイアスにとらわれずに計画的に投資ができる

人間の心理は投資の局面によって大きく左右します。

大きく勝っているとき、逆に大きく負けているときは冷静な判断ができずに、つい大金をつぎ込んでしまったり、逆に慌ててすべての資産を売却してしまったりすることがあります。

その時々の人の判断で売買をすると心理的なバイアスがかかってしまいます。

その点、機械的に一定の額を一定の間隔で買い付ける方式であれば、感情に左右されずに決められたルールに基づいて投資をすることができます。

ピッタリの投資信託の探し方は?

信託報酬ができるだけ安いものを選ぶ

信託報酬とは、平たく言うと「金融商品の運営コスト」です。

信託報酬はパーセント(%)で表されます。

購入した金融商品の価格から、その率(%)に応じて自動的に信託報酬が差し引かれます。

通常の場合は、信託報酬は資産運用の成果にかかわらず、保有コストしてかかります。長期間に渡る投資ですので、コスト(≒信託報酬)の差が将来の資産形成の大きな差になります。

なお、証券口座に表示されている取引価格はすでに信託報酬が差し引かれた額ですので、別途支払う必要はありません。

ですので、できるだけ信託報酬が安いものを選ぶことが重要です。

同じ程度の投資パフォーマンスの金融商品同士であれば、コスト(≒信託報酬)が低額な方を選ぶのが賢明です。

例えば、信託報酬が2%の金融商品を100万円購入した場合、単純計算で運営コストとして2万円分(100万円×2%)が確実に差し引かれます。

残りの98万で資産運用を行うわけです。

仮に信託報酬が0.5%なら運営コストは5,000円ですので、残りの99.5万円で資産運用ができます。

コスト面でどちらが有利なのかは明らかです。

1年間でもこれだけ差があるのですから、これが5年、10年になるとさらに大きな差になります。

信託報酬は自動で差し引かれますので日常的にいくら差し引かれたのかを意識することはありません。普段は意識をしないだけに、商品を選ぶときに信託報酬を十分にチェックすることが非常に重要になります。

なお、今の投資信託の多くは買付手数料(買う時に必要になる手数料)は無料ですが、一応、買付手数料が無料かどうかもチェックしましょう。

再投資型のを選ぶ

再投資の重要性は先ほど複利効果のご説明の際に取り上げましたとおりです。

投資信託の運用で得られた分配金の取り扱いについては「再投資」か「受け取り」かの2つがあります。

時間とともに雪だるま式に資産が増えていく効果を期待することができますので、再投資型のものを選びましょう。

インデックスタイプの商品を選ぶ

インデックスタイプの商品とは、「インデックス(市場の動きを示す指数)」と同じ値動きをすることを目指して運用される金融商品のことです。

インデックスの代表例は、日経平均やTOPIX、ダウ工業株平均といった株価指数です。

インデックス投資は、市場連動型の投資ですので、市場に身を委ねる「あるがまま」の投資手法です。

自己の判断を関与させない、市場まかせの投資手法とも言えます。

なお、インデックスタイプの商品をおすすめする理由は、その他のタイプのものに比べて信託報酬が低いということもあります。

複数の資産タイプに分散させる

損失のリスクを軽減させるためには投資対象を複数の資産に分散することが重要です。

投資信託自体がリスク分散効果のある金融商品ですが、以下のような資産にバランス良く投資することでさらに分散効果を高めることができます。

- 地域分散(日本だけではなく全世界を対象とする)

- 投資商品の分散(株式だけではなく、債券や不動産も組み合わせる)

参考:私のNISAの運用商品

私のNISAの運用商品は以下の通りです。

<購入・換金手数料なし>ニッセイ日経平均インデックスファンド

<購入・換金手数料なし>ニッセイ外国株式インデックスファンド

<購入・換金手数料なし>ニッセイ外国債券インデックスファンド

資産タイプは上から以下の通りです。

国内株式

海外株式

国内不動産

海外不動産

海外債券

「株式」、「不動産」については国内・海外のそれぞれに分散していることがお分かりいただけますでしょうか。

なお「債券」については海外分のみとなっていますがこれには理由があります。

国内債券はコストがかかる割には運用成果が期待できないため、現金として保有することで代替としているからです。

私の場合はNISA(つみたてNISAではない)を活用しつつも戦略的に売却し、他の資産(株式、ETFなど)の一般口座での購入に充当することがあります。

証券会社ごとの探し方

条件に合った投資信託の探し方を3大ネット証券会社ごとに説明します。

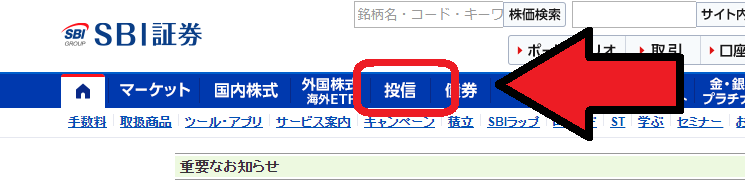

SBI証券

トップページから「投信」を選択します。

「投信パワーサーチはこちら」を選択します。

「詳細な条件で絞り込む」を選択します。

ここで見つけたいファンドを絞り込みます。

以下の例は、以下の条件で絞り込んだものです。

ファンド分類:国内株式

買付手数料:無料

信託報酬:0.55%以下

さらに下にスクロールして、「取扱取引」で「NISA」のタイプを選択します。

また、「特色」で「インデックス」を選択して最後に検索(この画面では「この条件で再検索」)をクリックします。

これで条件に合った投資信託が表示されますが、さらに信託報酬が安い順に並び替えます。

「手数料等費用」のタブを選択します。

「信託報酬」の▲マーク(上向きの▲)をクリックすることで信託報酬が安い順に表示されます。

以上がSBI証券での説明です。

なお、検索画面では「再投資型」かどうかを選ぶことはできませんが、購入時に、選択可能な場合は「再投資」か「受取」かを選択することができます。

マネックス証券

トップページから「投信・積立」を選択します。

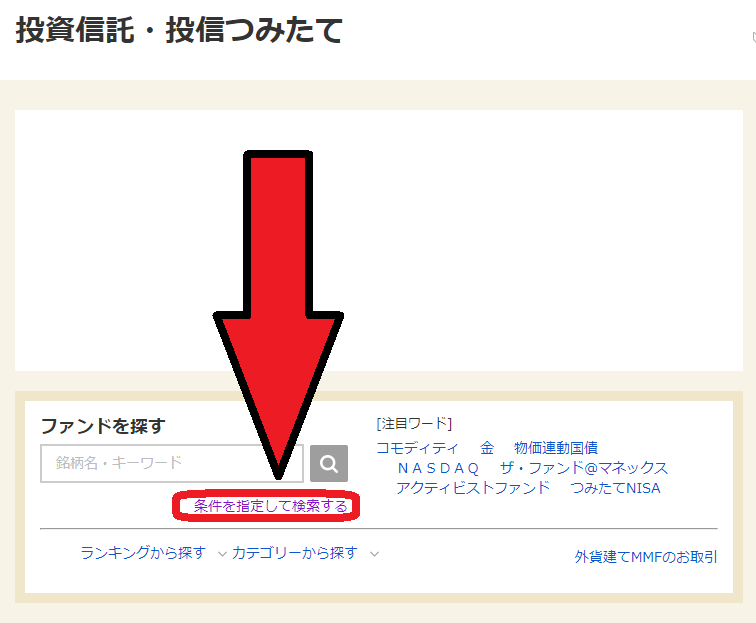

こちらの画面に移りますので「ファンドを探す」から「条件を指定して検索する」をクリックします。

選択画面に移ります。

左上の赤枠の通り「すべての投資信託の購入申込手数料が無料(ノーロード)」ですので、買付手数料がかかるかどうかを選択する必要はありません。

その他の条件(入力例)は以下の通りです。

ファンドタイプ:国内株式型

特色で選ぶ:インデックスファンド(ベンチマークに連動する成果を目指すファンドを調べる)

NISA:「NISA」

さらに、右下の「詳細条件を追加する」をクリックするとさらに下の画面に選択条件が増えて表示されます。

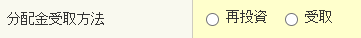

「分配金受取方法」で「再投資」があるので選びます。

なお、「信託報酬率」も選択可能ですが、後で安い順に並び替えできますのでここでは選択しないでも大丈夫です。

選択を終えたら、左下の「この条件で検索」をクリックします。

検索結果の一覧が表示されます。

「信託報酬」の▲マーク(上向きの▲)をクリックすることで信託報酬が安い順に表示することができます。

以上がマネックス証券での説明です。

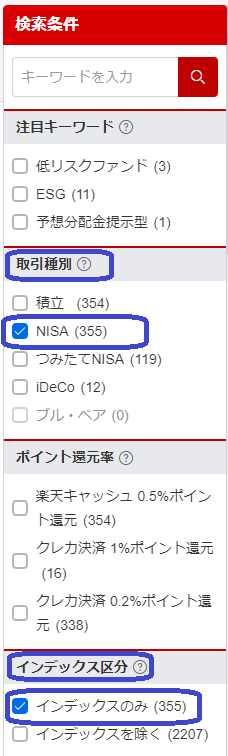

楽天証券

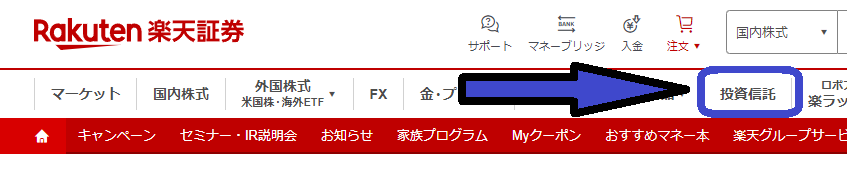

トップページから「投資信託」を選択します。

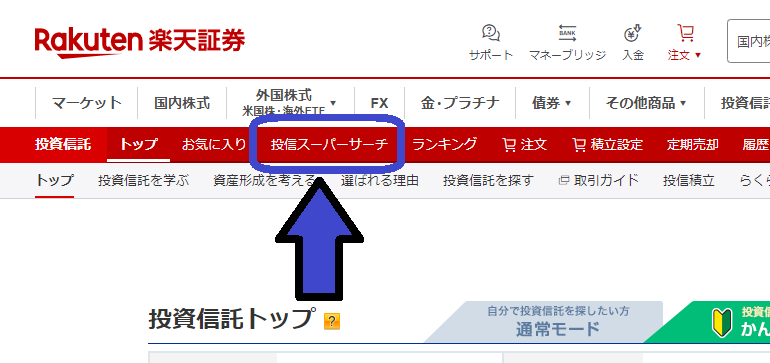

「投信スーパーサーチ」をクリックします。

左側の「条件検索」で条件を入力します。

ここでは、以下の例で入力しています。

取引種別:NISA

インデックス区分:インデックスのみ

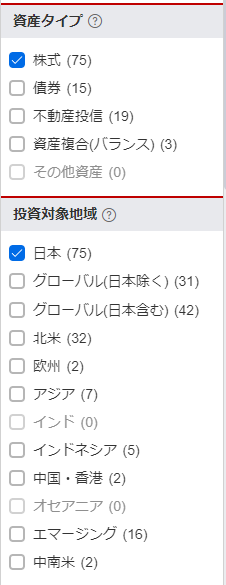

さらにスクロールして条件を追加します。

ここでの入力例は以下の通りです。

資産タイプ:株式

投資対象地域:日本

なお、チェックをするたびに検索が自動で行われますので、検索ボタンを押す必要はありません。

検索結果が画面右側に表示されます。

楽天証券の場合、「管理費用」が信託報酬に相当します。

「?」マークをクリックすると次のような説明があります。

「管理費用とは 運用管理費(信託報酬)に加え、投資先の信託報酬を含めた実質的な信託報酬です。保有期間中、信託財産から日々間接的に差し引かれており、別途お支払いいただくものではありません。」

以上が楽天証券での説明です。

なお、検索画面では「再投資型」かどうかを選ぶことはできませんが、購入時に、選択可能な場合は「再投資」か「受取」かを選択することができます。

最後に

最後までご覧いただきありがとうございました。

ぜひ一緒に投資をしましょう!

あわせて読みたい